Déterminer la valeur réelle d’une action : un professionnel présente 5 outils d’analyse fondamentale

Rédigé par L’ÉQUIPE INVESTISSEUR INSPIRÉ

Publié le 9 novembre 2021

Lecture de minutes

Partager :

« Rappelez-vous que le prix est déterminé par le marché. La valeur, vous la déterminez vous-même pour une action. »

Voilà comment Brian Donovan interprète un principe bien connu de Warren Buffet et comment on peut décrire le plus simplement son style de placement personnel. Fondateur de StockCalc, société de technologie financière du Nouveau-Brunswick spécialisée dans l’analyse fondamentale d’actions et de fonds négociés en bourse (FNB), cet expert en évaluation d’entreprise a passé la majeure partie de la décennie à réfléchir à ce qui détermine la valeur d’une action.

C’est donc la question que nous lui avons posée lors d’une entrevue. Certaines entreprises s’efforcent de façonner les récits qu’elles souhaitent faire entendre aux investisseurs, que ce soit dans les médias, lors des téléconférences sur les bénéfices ou dans les communiqués de presse, afin de faire grimper le cours de leurs actions, mais « pour investir dans une entreprise, il ne faut pas se baser uniquement sur ce que la direction raconte », affirme M. Donovan. En fin de compte, il appartient aux investisseurs de déterminer ce qu’ils pensent qu’une action vaut.

Comme beaucoup d’adeptes de l’analyse fondamentale, M. Donovan pense que les flux de trésorerie, la dette, les perspectives et d’autres détails précis sur une entreprise lui permettent de mieux en comprendre la valeur réelle et peut l’aider à reconnaître d’éventuelles occasions d’acheter à bas prix et de vendre à meilleur prix. Sur le plan pratique, ces renseignements l’aident à répondre à des questions telles que le rendement à attendre d’un placement ou le prix d’achat acceptable (astuce : la page de la cote détaillée d’une action peut être une excellente source de renseignements fondamentaux).

Il existe de nombreux outils d’analyse fondamentale (des paramètres fondamentaux classiques aux techniques personnalisées des investisseurs) et aucun n’est intrinsèquement plus performant que les autres. Une approche de type « essai et apprentissage » peut aider certains investisseurs à trouver une méthode qui leur convient. Dans la partie ci-dessous, nous avons demandé à M. Donovan de nous faire part de certains éléments qu’il prend personnellement en considération lorsqu’il analyse la valeur.

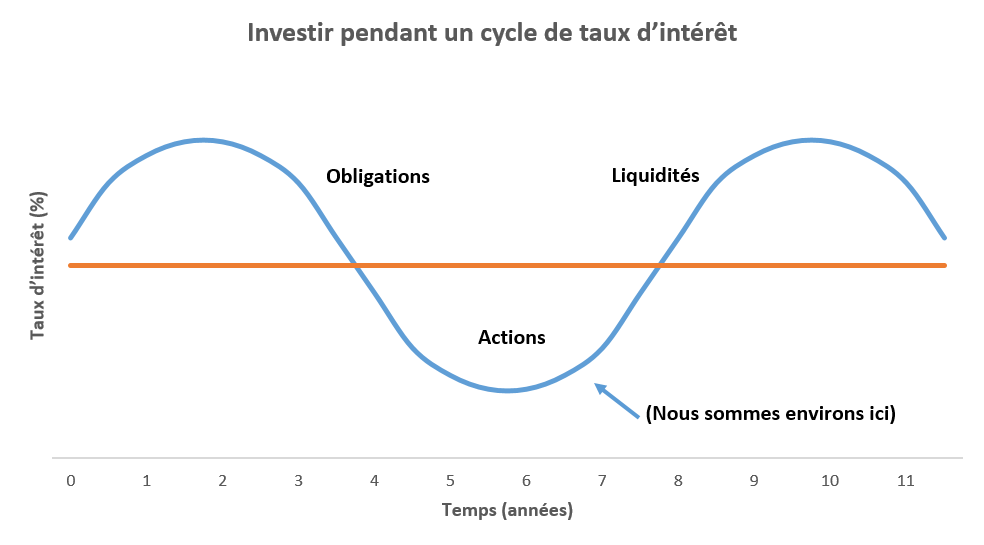

Source du graphique : Brian Donovan/StockCalc

Le cycle économique et les taux d’intérêt

Il peut être payant d’examiner la situation globale. Prenons par exemple le cycle économique (également appelé cycle conjoncturel), que M. Donovan a appris à connaître lorsqu’il a commencé à investir. « Ce graphique m’accompagne depuis plus de 30 ans et les marchés continuent à en démontrer la valeur », dit-il. Le comportement de certaines catégories d’actif dépend de l’étape du cycle économique. Par exemple, les obligations peuvent offrir des rendements supérieurs lorsque les taux d’intérêt sont élevés et en baisse, et les actions peuvent être particulièrement intéressantes lorsque les taux d’intérêt sont au plus bas. M. Donovan ajoute ceci : « En ayant un portefeuille équilibré, on profite mieux du cycle économique au fil du temps et on est exposé à moins de risques pendant les fluctuations du marché. »

Les liquidités avant tout

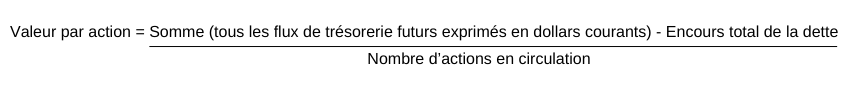

Pour M. Donovan, le flux de trésorerie est l’élément fondamental le plus important au moment de déterminer la valeur d’une société. Il utilise l’équation bien connue, qui n’en reste pas moins puissante, des flux de trésorerie actualisés.

Tout d’abord, M. Donovan estime les flux de trésorerie futurs d’une société en dollars courants. Ce calcul est difficile à faire soi-même (autre raison pour laquelle il a créé StockCalc), mais on peut trouver des prévisions d’analystes utilisables sur Internet ou recourir à des estimations fournies par la société elle-même. Il en soustrait ensuite la dette de la société pour calculer sa « valeur nette réelle », c’est-à-dire la valeur de la société à la disposition des actionnaires. En la divisant par le nombre total d’actions de la société, on obtient une valeur par action.

Donovan compare ce résultat final (la valeur par action d’après les facteurs fondamentaux, ou « valeur intrinsèque ») au cours actuel de l’action (ce que les investisseurs sont prêts à payer pour l’action) pour déterminer si elle semble surévaluée ou sous-évaluée.

Méthode des comparables

Lorsqu’il s’agit de déterminer si une action est évaluée à sa juste valeur, M. Donovan suggère la méthode classique de comparaison des données financières d’une société avec celles de ses pairs du secteur. Voyons l’exemple ci-dessous.

Imaginons que M. Donovan souhaite déterminer la valeur des actions de la société A. Tout d’abord, il fait la moyenne des ratios cours-bénéfice (C/B) d’au moins trois sociétés comparables. Ce calcul donne une idée générale du bénéfice par action d’une entreprise du secteur. Il multiplie ensuite le résultat par le bénéfice par action (BPA) de l’entreprise A. Il sait ainsi à combien une entreprise serait évaluée en utilisant l’analyse des pairs.

Si le cours actuel de l’action d’une société est supérieur à la valeur calculée, elle est peut-être surévaluée compte tenu du secteur. Si elle est inférieure, il peut s’agir d’une sous-évaluation. L’action de la société A vaudrait 42,08 $ d’après cette méthode. Autrement dit, elle est légèrement surévaluée puisque son cours est de 45,00 $.

|

Société A |

Données |

Société B |

Société C |

Société D |

Moyenne B, C, D |

|

45,00 $ |

Cours de l'action ($) |

12,00 $ |

18,00 $ |

30,00 $ |

20,00 $ |

|

2,25 $ |

BPA ($) |

1,00 $ |

0,75 $ |

1,50 $ |

1,08 $ |

|

20,0 |

Cours/bénéfice |

12,0 |

24,0 |

20,0 |

18,7 |

À titre indicatif seulement.

Dette de la société

Si une entreprise est trop endettée, elle risque de ne pas être en mesure de payer les intérêts en cas de crise économique. En revanche, la dette peut être un moyen très peu coûteux pour une entreprise de financer sa croissance en faisant l’acquisition de machines, d’installations, voire d’un concurrent. Quoi qu’il en soit, une dette faible ou nulle n’est pas synonyme de réussite, avertit M. Donovan. Par exemple, les entreprises de services publics sont très endettées, mais disposent d’un flux de trésorerie constant, alors qu’une jeune entreprise dont le produit est en cours de conception en est peut-être dépourvue. « Il existe un niveau d’endettement approprié pour une société, qui est variable selon le secteur et la société », explique M. Donovan.

Versement de dividendes1

Les dividendes sont également un élément important à prendre en compte. « Les sociétés ont tendance à ne pas verser de dividendes s’il existe un risque pour leur trésorerie », constate M. Donovan. Le versement de dividendes est souvent un indicateur de la stabilité de l’entreprise, mais pas toujours, dit-il. Par exemple, les jeunes entreprises en pleine expansion ont tendance à ne pas verser de dividendes, mais elles peuvent néanmoins créer de la valeur pour les actionnaires en utilisant les flux de trésorerie libérés pour alimenter leur croissance.

Supplément : comment trouver de nouvelles actions

Comment un investisseur trouve-t-il les actions à évaluer en premier lieu? M. Donovan utilise des « filtres d’actions », ou des listes organisées d’idées de placement à explorer. « Tout dépend de ce que je recherche. Je peux examiner toutes les actions d’un même secteur (par exemple, toutes les actions des compagnies aériennes au plus fort de la pandémie) ou rechercher les actions qui répondent à mes critères », explique M. Donovan. Par exemple, certains filtres peuvent regrouper des actions dont le ratio cours/bénéfice ou le ratio cours/valeur comptable est faible, ou simplement des actions donnant droit à un dividende. Au moyen de plusieurs filtres, M. Donovan peut généralement repérer les actions présentant une bonne valeur après les avoir soumises à ses modèles de flux de trésorerie et de comparaison.

Comme toutes les stratégies de placement, l’analyse fondamentale n’est pas toujours une garantie de réussite, mais elle met les investisseurs aux commandes. En appliquant diverses méthodes, tout en tenant compte de ses objectifs personnels et de son niveau de risque, un investisseur peut mieux déterminer le bon moment pour acheter ou vendre, ou déceler des occasions potentielles qui passent inaperçues aux yeux des autres. En définitive, conclut M. Donovan, il s’agit de laisser les investisseurs tirer leurs propres conclusions.

RBC Placements en Direct Inc. et la Banque Royale du Canada sont des entités juridiques distinctes et affiliées. RBC Placements en Direct est une filiale en propriété exclusive de la Banque Royale du Canada et elle est membre de l’Organisme canadien de réglementation du commerce des valeurs mobilières et du Fonds canadien de protection des épargnants. La Banque Royale du Canada et certains de ses émetteurs sont reliés à RBC Placements en Direct Inc. RBC Placements en Direct Inc. ne fournit pas de conseils en placement et ne fait pas de recommandations concernant l’achat ou la vente de titres. Les investisseurs sont responsables de leurs décisions de placement. RBC Placements en Direct est un nom commercial utilisé par RBC Placements en Direct Inc. ®/MC Marque(s) de commerce de la Banque Royale du Canada. RBC et Banque Royale sont des marques déposées de la Banque Royale du Canada. Utilisation sous licence. © Banque Royale du Canada, 2021. Tous droits réservés.

1Les dividendes versés au titre du PRD peuvent être assujettis aux exigences de la Loi de l’impôt sur le revenu (Canada). Il vous incombe de veiller au respect de toutes les exigences ou obligations fiscales qui s’y rattachent.

Les opinions exprimées dans cette publication sont d’intérêt général et ne reflètent pas nécessairement les opinions de RBC Placements en Direct. Par ailleurs, les produits, services et titres mentionnés dans cette publication sont offerts uniquement au Canada et dans les autres territoires où la loi autorise leur mise en vente. Si vous n’êtes pas actuellement résident du Canada, vous ne devez pas accéder à l’information accessible sur le site Web de RBC Placements en Direct.

Explorez davantage

Cinq façons de tirer le maximum de votre REEE

Comment profiter au mieux de cet instrument de placement? Lisez nos astuces.

Lecture de minutes

Il y a un FNB pour ça!

En savoir plus sur les différentes options

Lecture de minutes

Tendances des FNB en mai 2025 décelées par la salle des marchés, RBC Marchés des Capitaux

Voici nos observations de la salle des marchés en mai 2025

Lecture de minutes

L’Investisseur inspiré propose des témoignages, des renseignements opportuns et des points de vue d’experts qui faciliteront vos décisions de placement. Visitez À propos de nous pour en savoir plus.