Titres à revenu fixe : notions de base

Publié le 9 juillet 2020

Lecture de minutes

Partager :

Les titres à revenu fixe, tels que les certificats de placement garanti (CPG), obligations et instruments du marché monétaire, génèrent habituellement un revenu d’intérêt prévisible ou un versement forfaitaire futur. L’ajout de titres à revenu fixe dans votre portefeuille peut être une excellente façon de diversifier celui-ci. Les fonds communs de placement et les fonds négociés en bourse sont un autre moyen d’accéder aux placements à revenu fixe.

Que sont les produits à revenu fixe?

Quand vous achetez des actions, vous achetez une participation dans une société. Mais quand vous achetez des titres à revenu fixe, vous prêter de l’argent à l’émetteur. En fait, un titre à revenu fixe est une reconnaissance de dette qu’un émetteur donne à des investisseurs. Les titres à revenu fixe peuvent être émis par les gouvernements et les sociétés. En contrepartie de l’argent prêté, vous retirez un avantage – la plupart du temps sous forme de paiements d’intérêt réguliers jusqu’au remboursement complet de la somme prêtée. Le titre à revenu fixe ne confère aucun droit de participation aux profits de l’émetteur, contrairement à l’action.

Il existe de nombreux types de titres à revenu fixe, dont le plus connu est probablement les obligations. Les obligations ont habituellement un terme fixe et promettent un coupon (paiement d’intérêt) semestriel au prêteur.

Vous vous demandez peut-être pourquoi une société en vient à emprunter des fonds à des gens ordinaires ou pourquoi elle ne se contente pas d’émettre des actions pour réunir des fonds. Les sociétés contractent parfois un simple emprunt bancaire, mais il arrive que les grandes sociétés aient besoin de plus de fonds qu’une banque ne peut leur en prêter. C’est alors qu’elles se tournent vers les marchés et les investisseurs.

Le rendement que vous tirez d’un titre à revenu fixe est imposé de façon différente du revenu généré par des actions. Les gains en capital et les dividendes font l’objet d’un traitement fiscal avantageux, alors que les intérêts provenant de titres à revenu fixe sont imposés à titre de revenu.

Cependant, le revenu d’intérêt n’est pas le seul revenu qu’un titre à revenu fixe peut générer. Le prix d’une obligation peut changer au fil du temps. Lorsque le prix à l’échéance d’une obligation diffère de son prix d’achat, vous réalisez un gain ou une perte pouvant être traité comme un gain ou une perte en capital aux fins de l’impôt. Cela est également vrai si l’obligation a été vendue avant l’échéance.

Des obligations similaires offriront environ les mêmes rendements, même si elles ont des taux de coupons différents.

Les facteurs qui influencent les titres à revenu fixe

« Rendement à l’échéance » est le terme qui exprime le rendement généré par un placement à revenu fixe jusqu’à son échéance, pourvu que son détenteur ne le vende pas avant. Il est établi en fonction de son prix d’achat et des versements d’intérêts (coupon) payés chaque année. Cinq grands facteurs influencent le rendement; les voici.

Taux d’intérêt

Les taux d’intérêt varient d’un marché à l’autre, et changent au fil du temps en fonction des taux des prêts gouvernementaux et de la conjoncture du marché.

Les variations des taux d’intérêt de référence et des taux du marché influencent considérablement le prix des titres à revenu fixe. Quand les taux d’intérêt du marché augmentent, le prix des obligations diminue. À l’inverse, quand les taux d’intérêt du marché diminuent, le prix des obligations augmente. C’est-à-dire que les prix évoluent en sens inverse des taux d’intérêt. Le meilleur moyen pour comprendre pourquoi le prix des obligations et les taux du marché varient de cette façon est de prendre un exemple.

Supposons que vous achetez une obligation qui porte intérêt au taux nominal de 5,0 % cette année. Imaginons maintenant que les taux d’intérêt diminuent au cours de l’année et qu’une obligation similaire est émise l’année suivante au taux nominal de 4,0 %. L’obligation que vous détenez est aujourd’hui encore plus intéressante, car vous recevez un versement d’intérêts plus élevé que celui d’un investisseur qui achète une obligation cette année. Ainsi, l’obligation qui porte intérêt au taux nominal de 5,0 % vaut davantage, car elle produit des intérêts supérieurs au taux du marché, et son prix devrait monter.

En ce sens, des obligations similaires offriront environ les mêmes rendements, même si elles ont des taux de coupons différents. C’est ce que montre le tableau suivant.

|

Prix de l’obligation |

Coupon |

Rendement à l’échéance |

|---|---|---|

|

99 $ (négociée à escompte) |

3,5 % |

4 % |

|

100 $ (négociée au pair) |

4 % |

4 % |

|

101 $ (négociée à prime) |

4,5 % |

4 % |

Échéance

L’échéance d’une obligation est la date à laquelle le capital investi par le porteur lui sera remboursé. La plupart des échéances des obligations varient généralement entre une journée et 30 ans. Les obligations arrivant à échéance dans une période de cinq ans sont habituellement de nature « à court terme », tandis que les obligations dont l’échéance se situe dans 10 ans et au-delà sont « à long terme ». En règle générale, l’échéance d’un CPG est d’un à cinq ans. Les instruments du marché monétaire ont une échéance de moins d’un an.

Les instruments de plus longue échéance offrent souvent (dans un contexte de courbe des rendements normale - présentée ci-après) un rendement plus élevé que les instruments à courte échéance. Il en est ainsi parce que la détention du produit à plus long terme vous expose généralement à un risque plus élevé.

Durée

La duration d’un placement à revenu fixe – exprimée en nombre d’années – traduit le degré de sensibilité de son prix aux variations des taux d’intérêt de référence et des taux du marché. Une duration plus longue signifie une plus grande sensibilité du prix. La duration dépend d’un certain nombre de facteurs, dont la valeur actualisée, le taux de coupon, l’échéance et toute autre caractéristique particulière.

|

Durée |

La sensibilité du prix à un changement de taux est… |

Si le taux d’intérêt du marché baisse, le prix de l’obligation va... |

L’incidence de la hausse des taux d'intérêt sur le prix sera ... |

Si le taux d’intérêt du marché augmente, le prix de l’obligation va... |

L’incidence de la hausse des taux d'intérêt sur le prix sera ... |

|---|---|---|---|---|---|

|

Élevée |

Élevée |

Augmenter |

Supérieure |

Diminuer |

Supérieure |

|

Faible |

Faible |

Augmenter |

Moindre |

Diminuer |

Moindre |

Une échéance plus éloignée signifie une duration plus longue, tandis qu’un versement d’intérêts plus élevé raccourcit la durée. Les obligations à long terme et à faible taux de coupons (ou sans coupon) ont une durée plus longue. Les obligations à court terme et à taux de coupons élevé ont une durée plus courte.

Si vous croyez que les taux d’intérêt vont baisser, vous pourriez peut-être créer un portefeuille d’obligations à durée moyenne plus longue ou modifier vos placements actuels pour augmenter la duration de votre portefeuille. En raison de la sensibilité accrue du portefeuille, la valeur du portefeuille augmentera plus rapidement avec une baisse des taux.

À l’inverse, si les taux d’intérêt sont déjà bas et que vous craignez qu’ils n’augmentent bientôt, vous pourriez choisir de créer un portefeuille ayant une duration moyenne plus courte ou de modifier votre portefeuille actuel pour réduire la durée globale.

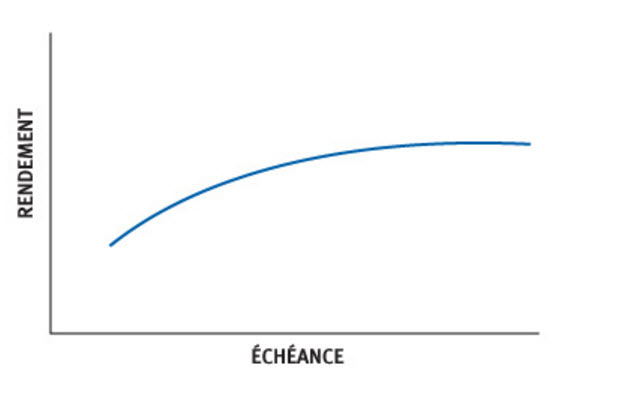

La courbe de rendement illustre la relation entre les taux d’intérêt et les différentes échéances. Elle sert de point de référence pour évaluer les titres d’emprunt sur le marché.

Cote de crédit

De nombreuses obligations sont notées par des agences de notation indépendantes qui évaluent la solvabilité de l’émetteur, soit sa capacité d’effectuer les versements d’intérêts et de rembourser le capital.

Au Canada, les deux principales agences de notation des obligations sont le Dominion Bond Rating Service (DBRS) et Standard and Poor’s (S&P). Aux États-Unis, ce sont S&P et Moody’s. Tout comme le fait d’abaisser la cote peut provoquer la chute du cours de marché de l’obligation, le fait de la relever peut mener à une hausse.

La demande pour les obligations à cote élevée est plus forte que celle pour les obligations à risque. Cela s’explique en partie par les exigences imposées de certains investisseurs institutionnels, notamment les caisses de retraite et les compagnies d’assurance, qui doivent détenir presque exclusivement des obligations de qualité dans leur portefeuille. Une obligation est réputée être de qualité si le risque de défaillance est relativement faible et qu’elle présente une cote de crédit supérieure à un seuil donné. Le tableau suivant indique les cotes de qualité des différentes agences.

|

Notation des obligations | ||||

|---|---|---|---|---|

|

DBRS |

Moody's |

S&P |

Qualité |

Risque |

|

AAA |

Aaa |

AAA |

Obligation de première qualité |

Risque le plus faible |

|

AA |

Aa |

AA |

Obligation de première qualité |

Risque faible |

|

A |

A |

A |

Obligation de première qualité |

Risque faible |

|

BBB |

Baa |

BBB, BBB- |

Obligation de première qualité |

Risque moyen |

|

BB, B |

Ba, B |

BB+, BB, B |

Obligation à haut risqué |

Risque élevé |

|

CCC/CC/C |

Caa/Ca |

CCC/CC/C |

Obligation à haut risqué |

Risque le plus élevé

|

|

D |

C |

D |

Obligation à haut risqué |

Défaillance |

Caractéristiques particulières

La structure de certaines obligations peut modifier la durée, le rendement et le résultat du placement. Par exemple, les caractéristiques de « rachat » exposent les investisseurs à un risque de remboursement anticipé et au risque de réinvestissement ultérieur. Certaines obligations peuvent être assorties d’une caractéristique « d’option de vente » qui permet à l’investisseur de demander le remboursement anticipé du capital ou le paiement d’autres montants fixes à des moments précis avant l’échéance. Ces caractéristiques spéciales ont une incidence sur le prix de l’obligation et le bénéficiaire qui en tire un avantage change selon la caractéristique. Dans le cas d'une obligation rachetable, qui favorise l'émetteur, le prix de l’obligation sera inférieur à celui de la même obligation sans cette caractéristique. Une obligation remboursable au gré du porteur, qui favorise le porteur de l’obligation, coûtera davantage que la même obligation sans cette caractéristique.

Plusieurs autres caractéristiques particulières peuvent être intégrées aux obligations. En tant qu’investisseur, vous devriez comprendre quel type d’obligation est le mieux adapté à vos objectifs de placement et à votre tolérance au risque.

La courbe des taux (ou courbe de rendement)

La courbe de rendement illustre la relation entre les taux d’intérêt et les différentes échéances. Elle sert de point de référence pour évaluer les titres d’emprunt sur le marché. En théorie, la forme de la courbe donne une idée aux investisseurs de la direction que prendront les taux d’intérêt.

Il existe trois principaux types de courbes de rendement : normale, aplatie et inversée. La courbe de rendement normale a une pente positive, car les obligations à long terme sont plus risquées que les obligations à court terme et les investisseurs s’attendent à des rendements plus élevés en retour. La courbe est aplatie lorsque les rendements à court et à long terme sont essentiellement les mêmes, ce qui peut dénoter que l’économie traverse une phase de transition. Elle est inversée lorsque les taux d’intérêt à court terme sont plus élevés que les taux d’intérêt à long terme. Dans un tel cas, il se peut que les investisseurs anticipent des baisses de taux, ce qui explique que les taux à long terme soient bas. Ce type de courbe indique souvent qu’une récession est imminente.

Marchés de titres à revenu fixe

Il n’y a jamais deux émissions d’obligations identiques et il existe un très grand nombre de titres différents en circulation. C’est pourquoi les marchés à revenu fixe sont considérablement plus importants que les marchés boursiers. Contrairement aux marchés boursiers, les marchés obligataires demeurent généralement décentralisés et les obligations ne se négocient pas sur les bourses ordinaires. Ces marchés décentralisés sont connus sous le nom de marchés hors bourse ou hors cote.

Sur un marché hors bourse, les courtiers conservent des stocks de titres, comme des titres de créance ou des produits dérivés, afin d’exécuter les ordres d’achat et de vente des investisseurs plutôt que d’offrir un service d’appariement des ordres comme celui des bourses. Les opérations sont conclues au téléphone ou par l’entremise de systèmes électroniques.

Lorsque vous effectuez une recherche au moyen du Filtre des titres à revenu fixe, vous accédez aux stocks détenus par RBC.

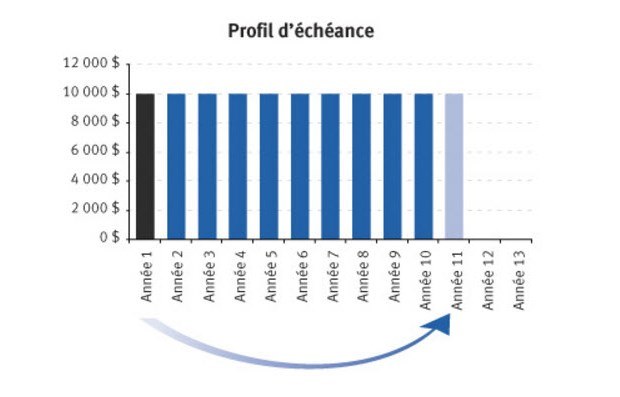

Portefeuille échelonné

Un portefeuille échelonné est constitué de plusieurs produits à revenu fixe dont la durée jusqu’à l’échéance augmente progressivement. Ainsi, un portefeuille échelonné sur dix années peut comprendre 10 obligations qui viendront à échéance au cours des 10 prochaines années. Lorsque la première obligation arrive à échéance à la fin de la première année, vous réinvestissez dans une obligation à dix ans - et ainsi de suite chaque année.

Généralement, chaque position du portefeuille échelonné a la même dimension que la suivante, et l’intervalle de temps qui sépare les échéances est à peu près égal. Vous pouvez créer un portefeuille échelonné au moyen d’obligations ou de CPG.

Un portefeuille échelonné contribue à étaler votre risque de réinvestissement à long terme, ce qui permet de niveler les conséquences des variations des taux d’intérêt. Par exemple, si vous n’achetez que des obligations à court terme, vos placements sont relativement stables et produisent de faibles rendements. À l’inverse, les obligations à plus long terme sont plus sensibles aux variations des taux d’intérêt, mais dégagent des rendements plus élevés lorsque la courbe de rendement est normale.

Un portefeuille échelonné diversifie votre exposition à la courbe de rendement. Il vous permet d’obtenir des rendements plus élevés que s’il comprenait uniquement des obligations à court terme, tout en étant moins risqué qu’un portefeuille composé exclusivement d’obligations à long terme. De plus, l’étalement des échéances atténue les conséquences des variations des taux d’intérêt.

RBC Placements en Direct Inc. et Banque Royale du Canada sont des entités juridiques distinctes et affiliées. RBC Placements en Direct Inc. est une filiale en propriété exclusive de Banque Royale du Canada et elle est membre de l’Organisme canadien de réglementation des investissements et du Fonds canadien de protection des investisseurs. Banque Royale du Canada et certains de ses émetteurs sont reliés à RBC Placements en Direct Inc. RBC Placements en Direct Inc. ne fournit pas de conseils en placement et ne fait pas de recommandations concernant l’achat ou la vente de titres. Les investisseurs sont responsables de leurs décisions de placement. RBC Placements en Direct est un nom commercial utilisé par RBC Placements en Direct Inc. ®/MC Marque(s) de commerce de Banque Royale du Canada. RBC et Banque Royale sont des marques déposées de Banque Royale du Canada. Utilisation sous licence.

© Banque Royale du Canada, 2025.

Les renseignements, opinions ou points de vue présentés dans le présent document, y compris les hyperliens vers le site Web de RBC Placements en Direct Inc. ou les sites Web de ses sociétés affiliées ou de tiers, sont fournies à titre d’information générale seulement et ne constituent en aucun cas des conseils financiers, juridiques, fiscaux, comptables ou autres. Les renseignements présentés sont réputés être factuels et à jour, mais nous ne garantissons pas leur exactitude et ils ne doivent pas être considérés comme une analyse exhaustive des sujets abordés. Les opinions exprimées reflètent le jugement des auteurs à la date de publication et peuvent changer. RBC Placements en Direct Inc. et ses sociétés affiliées ne font pas la promotion, explicitement ou implicitement, des conseils, des avis, des renseignements, des produits ou des services de tiers. Vous devriez consulter votre conseiller avant de prendre quelque décision que ce soit sur la base des renseignements contenus dans ce document.

Par ailleurs, les produits, services et titres mentionnés dans cette publication sont offerts uniquement au Canada et dans les autres territoires où la loi autorise leur mise en vente. L’information accessible sur le site Web de RBC Placements en Direct est réservée uniquement aux résidents du Canada et ne doit pas être consultée à partir d’un territoire situé à l’extérieur du Canada.

L’Investisseur inspiré propose des témoignages, des renseignements opportuns et des points de vue d’experts qui faciliteront vos décisions de placement. Visitez À propos de nous pour en savoir plus.