Glossaire des options : mots clés à savoir

Publié le 6 mai 2019

Lecture de minutes

Partager :

Assignation

Recevoir une « assignation » en tant que vendeur d'options signifie que vous devez remplir l'obligation d'acheter ou de vendre l'action sous-jacente à un prix d'exercice convenu. Ceci est vrai tant pour les options d'achat que les options de vente.

Si vous avez une position courte sur un contrat d'options (c'est-à-dire que vous êtes le vendeur/l'émetteur) et que l'option est dans le cours, il est fort probable que l'acheteur souhaitera exercer son option et que vous serez assigné. Vous serez alors obligé de vendre ou d'acheter l'action sous-jacente, même si cette opération ne vous convient pas.

Si vous avez une position courte (vendeur) sur un contrat d'options et que l'option est hors du cours, il est peu probable que l'acheteur souhaitera exercer son option et que vous serez assigné. Généralement, les assignations peuvent survenir en tout temps, mais sont plus probables lorsqu'une option expire dans le cours.

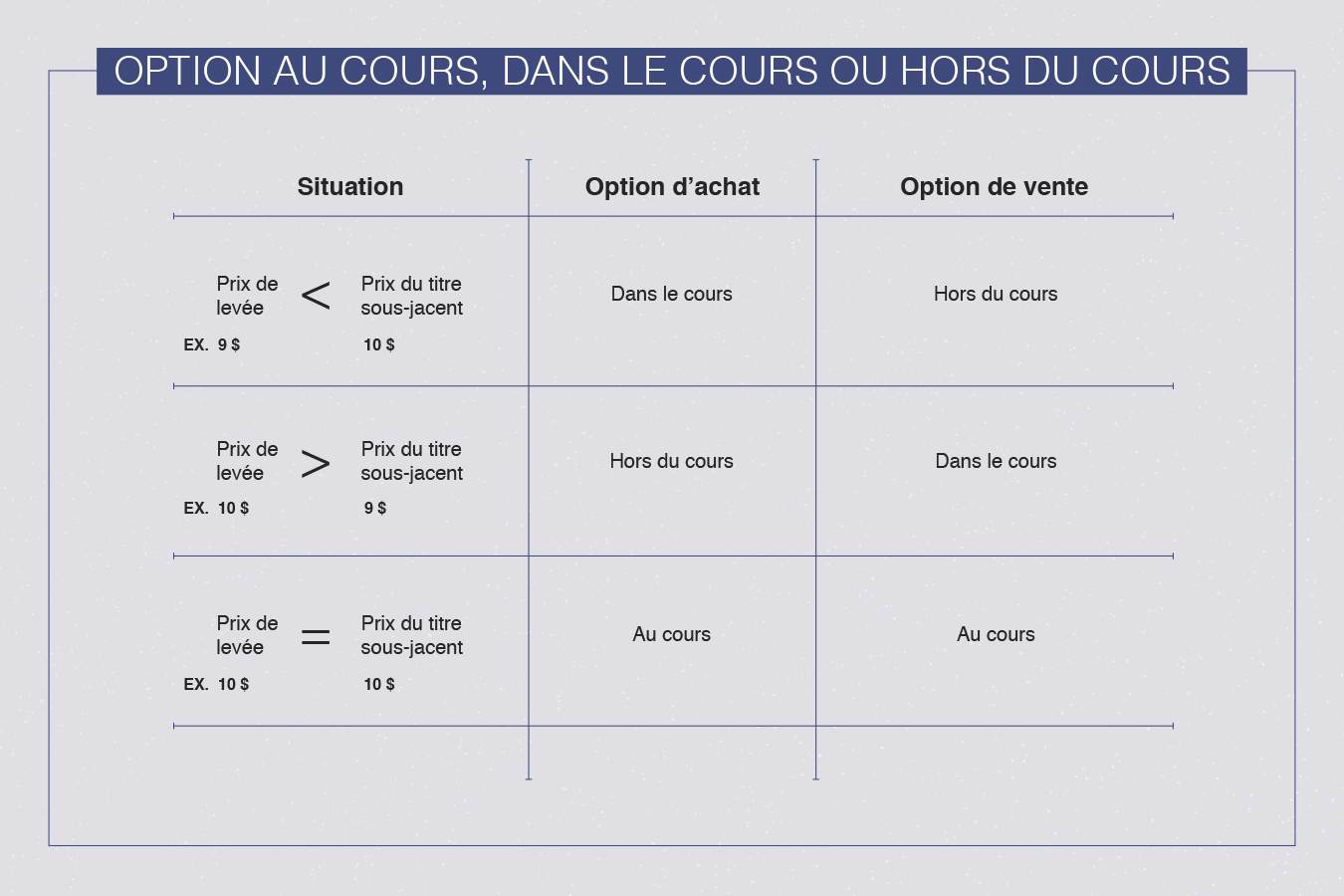

Au cours

L'expression au cours signifie que le prix d'exercice d'un contrat d'options est égal au cours de l'action.

En tant qu'acheteur ou vendeur d'une option, vous pouvez choisir le cycle d'expiration dans lequel vous voulez investir. Pour la plupart des contrats d'options sur actions, il y a habituellement des cycles trimestriels, mensuels et hebdomadaires.

Dans le cours

L'expression dans le cours se rapporte à la mesure dans laquelle votre contrat d'options est rentable. Le cours de l'action sous-jacente est soit supérieur au prix d'exercice du contrat (option d'achat) ou inférieur à celui-ci (option de vente).

Date d'expiration

L'achat d'un contrat d'options constitue généralement un investissement à plus court terme qu'un achat d'actions. Lorsque vous achetez ou que vous vendez un contrat d'options, vous devez consentir à une date d'expiration du contrat.

Émetteur

La personne qui vend (ou qui « émet ») le contrat d'options.

Exercice

L'expression désigne l'exercice du droit prévu par un contrat d'options par l'acheteur de l'option. S'il s'agit d'un contrat d'options de type américain, vous pouvez exercer vos options en tout temps, jusqu'à leur date d'expiration (inclusivement). S'il s'agit d'un contrat d'options de type européen, vous pouvez uniquement exercer vos options à la date d'expiration.

Hors du cours

L'expression hors du cours se rapporte à la mesure dans laquelle votre contrat d'options n'est pas rentable. Le cours de l'action sous-jacente est soit inférieur au prix d'exercice du contrat (option d'achat), soit supérieur à celui-ci (option de vente).

Option de vente de protection

On peut considérer l'option de vente de protection comme une stratégie de gestion du risque ou une police d'assurance contre les pertes potentielles sur une action donnée ou un actif en votre possession. Il en est ainsi parce que la valeur des options de vente augmente lorsque le cours de l'action sous-jacente diminue. Vous payez essentiellement pour avoir le droit de vendre vos actions à un prix d'exercice supérieur au prix courant du marché. Autrement dit, vous limitez vos pertes potentielles s'il y a une baisse du prix. De même, si l'action augmente, vous avez l'occasion de réaliser des gains illimités (déduction faite du coût de l'option de vente).

Option non couverte

Convenant davantage aux négociateurs d'expérience, les options non couvertes prévoient la vente d'un contrat d'options d'achat ou de vente sans position (acheteur ou vendeur) sur l'actif sous-jacent. Il s'agit d'une stratégie risquée, car l'investisseur n'a aucune protection (il est à « découvert ») contre des pertes illimitées éventuelles.

Ouvrir et fermer les positions

À la négociation d'un contrat d'options, on dira que vous ouvrez une position si vous prenez une position acheteur (position longue) ou vendeur (position courte). Par la suite, si vous vendez ou achetez le même contrat, on dira que vous fermez votre position (ou qu'en fait votre position sur le contrat est neutre).

Position acheteur

On dira que vous avez une « position longue » sur un contrat d'options lorsque vous êtes l'acheteur. Par exemple, si vous achetez une option d'achat, on dira que vous avez une position acheteur sur une option d'achat.

Position vendeur

On dira que vous avez une « position courte » sur un contrat d'options lorsque vous êtes le vendeur/l'émetteur. Par exemple, si vous vendez une option d'achat, on dira que vous avez une position vendeur sur une option d'achat.

Prime

La prime désigne le prix d'un contrat d'options. La prime d'une option est déterminée par plusieurs facteurs, dont le prix du titre sous-jacent, le prix d'exercice, la volatilité et la durée restant jusqu'à l'expiration.

Prix d'exercice ou prix de levée

Prix auquel le contrat d'options est exerçable.

Valeur intrinsèque

La valeur intrinsèque désigne l'écart entre le prix d'exercice et le prix de l'actif sous-jacent. Une option dans le cours a une valeur intrinsèque, ce qui n'est pas le cas pour une option hors du cours.

Valeur temporelle

La valeur temporelle d'une option correspond à son prix, moins sa valeur intrinsèque (soit l'écart entre le prix d'exercice et le prix de l'actif sous-jacent ou la portion dans le cours de la prime de l'option). Règle générale, plus la période avant l'expiration est longue, plus la valeur temporelle de l'option est élevée.

Vente d'option d'achat couverte

Une vente d'option d'achat couverte désigne la vente d'une option d'achat sur une action qui vous appartient. Cette stratégie, qui s'applique lorsque vous ne vous attendez pas à des variations importantes du cours boursier à court terme, vise à générer un revenu en encaissant la prime découlant de la vente d'une option d'achat.

RBC Placements en Direct Inc. et Banque Royale du Canada sont des entités juridiques distinctes et affiliées. RBC Placements en Direct Inc. est une filiale en propriété exclusive de Banque Royale du Canada et elle est membre de l’Organisme canadien de réglementation du commerce des valeurs mobilières et du Fonds canadien de protection des épargnants. Banque Royale du Canada et certains de ses émetteurs sont reliés à RBC Placements en Direct Inc. RBC Placements en Direct Inc. ne fournit pas de conseils en placement et ne fait pas de recommandations concernant l’achat ou la vente de titres. Les investisseurs sont responsables de leurs décisions de placement. RBC Placements en Direct est un nom commercial utilisé par RBC Placements en Direct Inc. ®/MC Marque(s) de commerce de Banque Royale du Canada. RBC et Banque Royale sont des marques déposées de Banque Royale du Canada. Utilisation sous licence. © Banque Royale du Canada, 2019. Tous droits réservés.

Les opinions exprimées dans cette publication sont d’intérêt général et ne reflètent pas nécessairement les opinions de RBC Placements en Direct. Par ailleurs, les produits, services et titres mentionnés dans cette publication sont offerts uniquement au Canada et dans les autres territoires où la loi autorise leur mise en vente. Si vous n’êtes pas actuellement résident du Canada, vous ne devez pas accéder à l’information accessible sur le site Web de RBC Placements en Direct.

L’Investisseur inspiré propose des témoignages, des renseignements opportuns et des points de vue d’experts qui faciliteront vos décisions de placement. Visitez À propos de nous pour en savoir plus.