La négociation d’actions : ce qu’il faut savoir pour se lancer

Publié le 6 mai 2019

Lecture de minutes

Partager :

Vous pourriez avoir repéré un placement qui vous convient à la suite de vos recherches. Avant de commencer à effectuer des opérations, il est utile de bien comprendre comment fonctionne le processus d’achat et de vente de titres comme des actions et des fonds négociés en bourse (FNB).

Nous vous présentons ici quelques-unes des notions importantes à connaître pour passer des ordres (y compris les cours acheteur et vendeur d’une action), ainsi que trois des types d’ordres les plus courants.

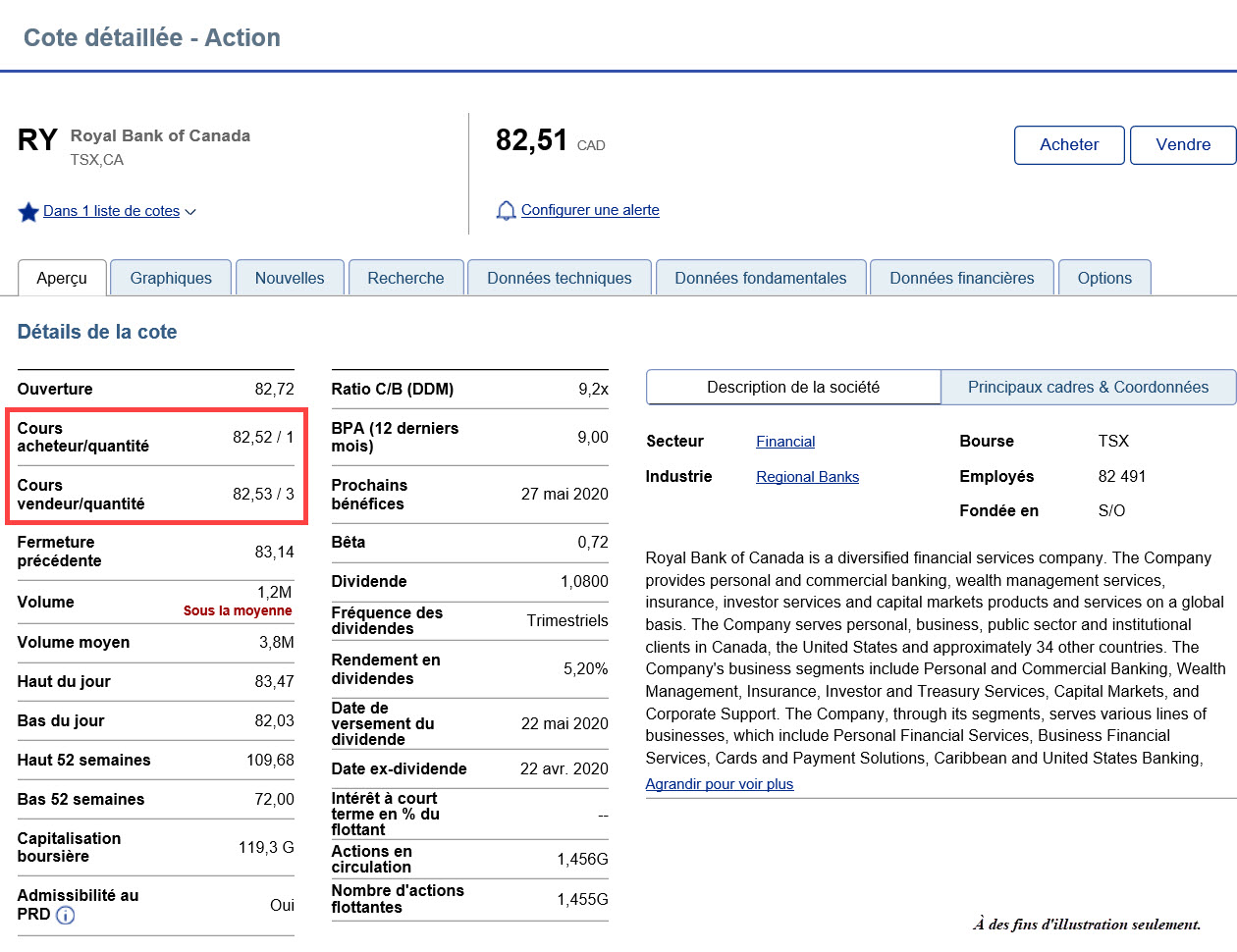

Cours acheteur et cours vendeur

Comme dans tous les marchés, deux parties prennent part à chaque opération : l’acheteur et le vendeur. L’acheteur propose un cours acheteur correspondant au prix le plus élevé qu’il est prêt à payer pour un titre, et le vendeur soumet un cours vendeur, soit le prix le plus bas qu’il est prêt à accepter.

Les acheteurs et les vendeurs indiquent aussi le nombre d’actions qu’ils veulent acheter ou vendre. Il y a souvent une longue liste d’acheteurs et de vendeurs qui attendent l’exécution de leurs ordres, à différents prix.

Écart

La différence entre le cours acheteur et le cours vendeur se nomme l’écart. L’écart peut parfois être très important. À d’autres moments, la différence peut n’être que d’un sous. En général, plus un titre est liquide (c.-à-d. qu’il se négocie souvent à des volumes élevés), plus l’écart est étroit.

Quantité

Le nombre d’actions offertes aux cours acheteur et vendeur est appelé quantité; cette information se trouve à côté des cours acheteur et vendeur dans une cote détaillée.

Voici ce que vous y trouverez :

La quantité est exprimée en lots réguliers. Un lot régulier comporte un nombre standard d’actions, déterminé en fonction de deux facteurs : la bourse où le titre se négocie et son cours. En général, un lot régulier dont les actions sont évaluées à 1 $ ou plus comporte 100 actions. Si vous négociez une quantité d’actions inférieure à celle d’un lot régulier, on parle alors de « lot irrégulier ».

| Taille du lot régulier | Bourse de Toronto (TSX) et bourse de croissance TSX |

| 100 | actions dont le cours est d’au moins 1,00 $ |

| 500 | actions dont le cours est compris entre 0,10 $ et 0,99 $ |

| 1,000 | actions dont le cours est inférieur à 0,10 $ |

Au NYSE et au NASDAQ, les actions dont le cours est d’au moins 1,00 $ sont généralement négociées par lots réguliers de 100. Les actions dont la valeur en dollars est élevée peuvent être négociées en lots réguliers de taille inférieure.

Regardez la vidéo : Comment lire une cote boursièr

Types d’ordres

Voyons maintenant les types d’ordres les plus courants et leur fonctionnement.

1. Ordre au cours du marché

Lorsque vous passez un ordre au cours du marché pour l’achat ou la vente d’un titre, vous ne précisez pas un prix, et votre ordre est habituellement exécuté sur-le-champ, au meilleur cours possible.

Voici un exemple :

Vous achetez 1 000 actions du même titre. Le meilleur cours vendeur est de 5 $ pour 300 actions. Le meilleur cours vendeur suivant est de 5,50 $ pour 2 000 actions. Votre ordre au marché ciblerait d’abord les 300 actions à 5 $ chacune. Le reste de l’ordre, soit 700 actions, serait exécuté à 5,50 $. Votre coût moyen serait de 5,35 $, en sus de la commission ou des frais applicables.

AVANTAGE : Si vous passez un ordre au marché, il est probable qu’il sera exécuté rapidement pendant les heures de négociation.

INCONVÉNIENT : Les cours peuvent fluctuer considérablement, surtout dans le cas des actions à faible volume de négociation. Vous pourriez être surpris du cours que vous obtiendrez, même si le volume de négociation du titre est élevé. Les cours peuvent parfois fluctuer et changer rapidement.

Si l’action que vous voulez acheter ou vendre se négocie très activement moyennant un écart étroit, la différence de prix est habituellement minime. Toutefois, s’il s’agit d’un titre peu négocié présentant un écart important entre les cours acheteur et vendeur, vous pourriez obtenir un prix d’achat ou de vente très différent du cours de la dernière opération et de ce à quoi vous vous attendiez.

À GARDER EN TÊTE : Si vous passez un ordre après la clôture du marché, il est probable que cet ordre sera exécuté à la reprise de la négociation le jour ouvrable suivant. Il peut se passer beaucoup de choses d’un jour à l’autre et, à la reprise de la négociation, une action peut afficher un cours largement supérieur ou inférieur à celui de la clôture du jour precedent.

2. Ordre à cours limité

Lorsque vous passez un ordre à cours limité pour acheter ou vendre un titre, vous devez indiquer le cours maximal que vous êtes prêt à payer pour un achat (ou le cours minimal dans le cas d’une vente), ainsi que la quantité d’actions. Votre ordre sera saisi dans le système et demeurera ouvert jusqu’à son exécution, son annulation ou son expiration.

Voici un exemple :

Une action se négocie à 21 $. Vous passez un ordre à cours limité pour l’acheter à 20 $. Si le cours continue de monter, votre ordre risque de ne jamais être exécuté, et vous pourriez manquer une occasion d’achat. Toutefois, si le cours vendeur tombe à 20 $, votre ordre sera partiellement ou intégralement exécuté, selon le nombre d’actions offertes à ce cours. Votre ordre pourrait aussi être exécuté à un meilleur cours puisque votre ordre à cours limité indique le cours maximal que vous souhaitez payer pour acheter l’action. Toutefois, si l’action descend en dessous de ce seuil, vous pourriez obtenir un prix inférieur.

AVANTAGE : Vous avez la maîtrise du cours d’exécution. Vous pouvez préciser la période de validité de l’ordre, ce qui laisse votre ordre ouvert durant une certaine période et vous permet d’attendre que le titre atteigne le cours limité que vous avez fixé. Dans les bourses américaines, vous pouvez aussi préciser s’il s’agit d’un ordre « tout ou partie » ou « tout ou rien », ce qui indique au système que vous êtes disposé ou non à accepter l’exécution partielle de l’ordre s’il n’y a pas assez d’actions en circulation pour l’exécuter. Par contre, seuls les ordres « tout ou partie » sont offerts par les bourses canadiennes.

INCONVÉNIENT : Il n’existe aucune garantie que votre ordre sera exécuté.

À GARDER EN TÊTE : Si un acheteur ou un vendeur est disposé à accepter votre prix, votre ordre sera probablement exécuté à ce cours, ou à un meilleur cours. Les ordres à cours limité sont cependant soumis à la règle du premier arrivé, premier servi. Si d’autres investisseurs ont passé avant vous des ordres au même cours limité, vous risquez de passer votre tour!

Pour choisir entre un ordre au cours du marché et un ordre à cours limité, vous devez décider ce qui importe le plus : l’exécution rapide de l’opération ou l’exercice d’un contrôle étroit sur le cours.

3. Ordre stop

Les ordres stop et stop avec limite peuvent servir à acheter ou à vendre des actions lorsqu’elles atteignent un cours prédéterminé par l’investisseur. Les ordres ne sont exécutés que si le cours du titre atteint le cours que vous avez choisi, avant la fin de la période de validité de l’ordre. L’ordre exécuté peut être soit un ordre au marché (ordre stop), soit un ordre à cours limité (ordre stop avec limite).

Voici un exemple :

Vous détenez 100 actions de la société XYZ. L’action se négocie à 50 $, mais vous croyez qu’elle se dépréciera et vous voulez la vendre si la baisse se concrétise. Vous pouvez passer un ordre avec limite, dont le cours stop est de 45 $ et le cours limite, 44 $.

Cela signifie que si le cours tombe au cours stop de 45 $, l’ordre de vente sera déclenché. Ici, votre ordre devient un ordre de vente à cours limité visant 100 actions à 44 $ chacune ou à un meilleur cours.

AVANTAGE : Vous pouvez fixer le cours limite de façon à ce qu’il soit égal au cours stop. Les ordres stop peuvent être utilisés si vous n’êtes pas en mesure de suivre votre portefeuille pendant un certain temps, par exemple lorsque vous êtes en vacances.

INCONVÉNIENT : Si la quantité d’actions en circulation est restreinte ou que le marché évolue rapidement, votre ordre pourrait ne jamais être exécuté.

À GARDER EN TÊTE : Au moment de fixer votre cours stop, n’oubliez pas que s’il est trop proche du prix courant, il pourrait être déclenché par les fluctuations boursières normales, et non en raison d’une variation du cours liée à l’entreprise concernée.

Seuls les ordres avec limite sont acceptés dans les marchés canadiens; les ordres stop n’y sont pas autorisés. Les marchés américains acceptent les ordres stop ou stop avec limite. Les ordres stop (sans limite) deviennent des ordres au cours du marché lorsqu’ils sont exécutés.

Vous pouvez aussi passer un ordre stop pour acheter une action. Par exemple, si vous pensez que le prix d’une action augmentera, vous pouvez passer un ordre stop avec limite dont le cours stop est supérieur au prix courant. Si le cours atteint celui que vous avez indiqué, un ordre d’achat à cours limité sera déclenché.

Vidéo : Comment acheter et vendre une action à RBC Placements en Direct

RBC Placements en Direct Inc. et Banque Royale du Canada sont des entités juridiques distinctes et affiliées. RBC Placements en Direct Inc. est une filiale en propriété exclusive de Banque Royale du Canada et elle est membre de l’Organisme canadien de réglementation du commerce des valeurs mobilières et du Fonds canadien de protection des épargnants. Banque Royale du Canada et certains de ses émetteurs sont reliés à RBC Placements en Direct Inc. RBC Placements en Direct Inc. ne fournit pas de conseils en placement et ne fait pas de recommandations concernant l’achat ou la vente de titres. Les investisseurs sont responsables de leurs décisions de placement. RBC Placements en Direct est un nom commercial utilisé par RBC Placements en Direct Inc. ®/MC Marque(s) de commerce de Banque Royale du Canada. RBC et Banque Royale sont des marques déposées de Banque Royale du Canada. Utilisation sous licence. © Banque Royale du Canada, 2019. Tous droits réservés.

Les opinions exprimées dans cette publication sont d’intérêt général et ne reflètent pas nécessairement les opinions de RBC Placements en Direct. Par ailleurs, les produits, services et titres mentionnés dans cette publication sont offerts uniquement au Canada et dans les autres territoires où la loi autorise leur mise en vente. Si vous n’êtes pas actuellement résident du Canada, vous ne devez pas accéder à l’information accessible sur le site Web de RBC Placements en Direct.

L’Investisseur inspiré propose des témoignages, des renseignements opportuns et des points de vue d’experts qui faciliteront vos décisions de placement. Visitez À propos de nous pour en savoir plus.